6年营收造假超500亿!“区块链第一股”或将退市股价曾连吃19跌停!这些公司也拉响警报

年报披露进入高峰期,又有两家公司触及财务类退市指标。

4月26日晚,*ST易见、*ST腾邦披露2021年年报。年报显示,*ST易见2021年经审计的期末净资产为负值,财务会计报告被出具无法表示意见的审计报告,已经触及终止上市条件。目前,公司已收到上交所关于拟终止公司股票上市的事先告知书。

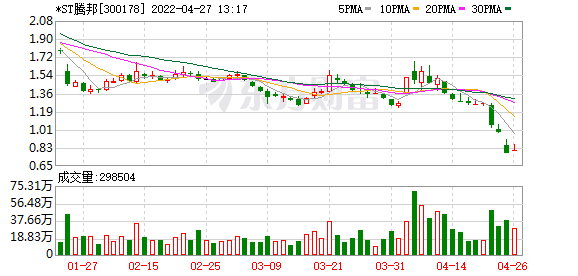

*ST腾邦2021年度经审计的期末净资产为负值,且财务会计报告被出具了无法表示意见的审计报告,也触及了终止上市条款。两家公司A股股票将自4月27日(周三)起停牌。

值得注意的是,*ST易见除了触及财务类退市情形外,还触及重大违法类强制退市情形。公司近日收到证监会下发的《行政处罚事先告知书》,2015年至2020年,公司累计虚增收入超500亿元;此外,公司还未按期披露2020年年报。

分析人士指出,退市新规精简了财务类退市流程,第一年触及财务类指标会被实施退市风险警示,第二年则交叉适用各项财务类指标,任一指标不达标则会直接退市。随着2021年年报披露截止日临近,或还会有更多的公司触及终止上市指标,将被淘汰出局,投资者切莫火中取栗,怀有侥幸心理。

*ST易见或被终止上市

4月26日晚,*ST易见披露2021年年度报告,年报显示,公司2021年营收为8.85亿元,归属于上市公司股东的净利润亏损7.14亿元,归属于上市公司股东的净资产为-49.72亿。

公司2020年度经审计的期末净资产为负值,财务会计报告被出具无法表示意见的审计报告,公司股票已被实施退市风险警示。

2021年财报披露后,*ST易见收到上交所关于拟终止易见供应链管理股份有限公司股票上市的事先告知书。

告知书称,公司2021年度期末经审计归属于上市公司的净资产为负,且2021年财务会计报告被出具无法表示意见的审计报告。根据上交所《股票上市规则》第9.3.11条的规定,公司股票已经触及终止上市条件。

根据《股票上市规则》第9.3.14条的规定,上交所将对*ST易见作出终止上市的决定。

同时公司还收到上交所关于易见供应链管理股份有限公司终止上市相关事项的监管工作函。*ST易见将自4月27日开市起停牌,上交所将在公司披露年报后的15个交易日内召开上市委员会进行审议,并根据上市委员会的审核意见,作出相应的终止上市决定。

根据相关规定,上交所要求公司尽快聘请主办券商,做好公司股票进入全国中小企业股份转让系统的具体安排和信息披露工作,确保公司股票在摘牌之日起45个交易日内可以挂牌转让,保护投资者股份转让权利。

截至4月26日,*ST易见股票收盘价格为0.78元/股,较公司股价历史高点已跌去97%。

若*ST易见被终止上市,自上交所对公司股票作出终止上市的决定之日后5个交易日届满的下一交易日起,公司股票进入退市整理期,并在股票简称前冠以“退市”标识,退市整理期的交易期限为15个交易日。在退市整理期间,公司股票仍在风险警示板交易。上交所将在退市整理期届满后5个交易日内对公司股票予以摘牌,公司股票终止上市。根据规定,退市整理期首个交易日无价格涨跌幅限制,此后每日涨跌幅限制为10%。

*ST易见曾被誉为A股“区块链第一股”。易见股份原名“禾嘉股份”,前身是四川上市公司禾嘉股份,于1997年上市。2016年,禾嘉股份开展区块链业务,宣布与IBM展开合作,联合开发“易见区块系统 1.0”系统,在此过程中,IBM提供基于超级账本Fabric的企业级区块链平台。2017 年开始,禾嘉股份公司主营业务全部为供应链管理和商业保理,为反映公司所处行业和发展需要,禾嘉股份于同年4月更名为易见股份。随后,易见股份也在市场名声大噪,成为“A股区块链第一股”。

2021年4月28日,易见股份自爆无法在法定期限内披露2020年年度报告和2021年一季报,由此导致连续三个交易日股价跌停。随后,公司股票开始停牌。复牌前,公司2020年年报和2021年一季报终于珊珊来迟,但却有一系列的负面消息,包括公司巨额资金被股东占用、业绩巨亏大幅变脸等。随后,公司股票复牌连续16个交易日跌停,加上停牌前的3个交易日跌停,投资者一共吃了连续19个跌停板!

6年营收造假超500亿元

除了触及财务退市情形外,公司还提示,由于公司截至4月26日的股票收盘价格为0.78元/股,低于人民币1元,公司股票可能触及交易类强制退市情形。

此外,公司还触及重大违法类强制退市情形。

4月19日晚,*ST易见公告,公司收到证监会下发的《行政处罚事先告知书》。公司涉嫌的违法事实为:2015年至2020年定期报告存在虚假记载和重大遗漏;未按期披露2020年年报。

《告知书》显示,2015年至2020年,公司以各类虚假业务各年合计虚增收入分别为44.41亿元、119.2亿元、120.04亿元、104.7亿元、109.87亿元、64.29亿元,占各年度披露的营业总收入的比例分别为84.26%、73.68%、75.20%、72.18%、71.59%、66.16%,6年时间合计虚增收入562.51亿元。

各年虚增利润分别为0.43亿元、6.84亿元、11.47亿元、11.21亿元、12.4亿元、39.75亿元(考虑易见股份2020年自行计提的坏账准备),占各年度披露的利润总额的比例分别为9.49%、69.33%、96.46%、110.06%、142.94%、33.07%,6年时间虚增利润82.12亿元;扣除虚增利润后,2018年至2020年三年连续亏损。

公司表示,目前,公司正在对《告知书》中公司涉嫌违法的事实和财务数据予以核实,预计公司2016年至2020年归母净利润为负值,可能触及重大违法类退市情形,公司将尽快对2015年至2020年度的财务报表进行追溯调整。

*ST易见还存在未及时披露2020年年报违法事实。2021年4月30日,易见股份公告称公司无法在法定期限内披露经审计的2020年年报,公司股票将自2021年5月6日起停牌。2021年7月6日,易见股份披露2020年年度报告。

此外,*ST易见在2015年度至2018年度报告中未如实披露实际控制人。2015年至2018年9月、2018年10月至2018年12月,易见股份控股股东为九天集团,实际控制人为冷天晴,易见股份未如实披露实际控制人。

告知书指出,时任*ST易见董事长、董事、总经理冷天晴决策、组织实施财务造假,授意、指挥*ST易见开展虚假业务,虚增*ST易见业绩,手段特别恶劣,情节特别严重,是*ST易见信息披露违法行为直接负责的主管人员。

针对上述违法行为,证监会拟决定:对*ST易见罚款合计1050万元;对冷天晴给予警告,合计罚款530万元;对冷天辉处以20万元的罚款;对九天集团处以60万元罚款;对时任董事长任子翔、时任董事苏丽军、罗寅、徐加利,时任独立董事李洋、梁志宏,时任高级管理人员邵凌、马赛荣,时任监事王刚、嵇长青、谢建辉等也分别处以数量不等的罚款。

此外,证监会拟决定对冷天晴采取终身证券市场禁入措施,自证监会宣布决定之日起,在禁入期间内,冷天晴除不得继续在原机构从事证券业务或者担任原上市公司、非上市公众公司董事、监事、高级管理人员职务外,也不得在其他任何机构中从事证券业务或者担任其他上市公司、非上市公众公司董事、监事、高级管理人员职务。

在上交所发布的关于易见供应链管理股份有限公司终止上市相关事项的监管工作函中也提到,2015年至2020年定期报告存在虚假记载和重大遗漏;未按期披露2020年年报。公司初步判断本次收到的《告知书》中公司涉及的违法行为可能触及《上海证券交易所股票上市规则》等规则规定的重大违法类强制退市情形。最终事实以证监会出具的《行政处罚决定书》结论为准。

*ST腾邦触及财务退市情形

4月26日晚,*ST腾邦发布年度业绩报告称,2021年营业收入约17.17亿元,同比增加214.97%;归属于上市公司股东的净利润亏损约14.73亿元。

而2021年年度报告显示,公司2021年度经审计的期末净资产为负值,且财务会计报告被鹏盛所出具了无法表示意见的审计报告,触及财务类退市情形。根据相关规定,公司股票于2022年4月27日起停牌。

不过,目前公司还未收到交易所向公司发出的拟终止公司股票上市的事先告知书。公司表示,若公司股票被深交所决定终止上市,根据深交所《上市规则》第10.7.1条之规定,自深交所公告对公司股票作出终止上市决定之日起五个交易日后的次一交易日复牌并进入退市整理期交易。退市整理期间,公司的证券代码不变,股票简称后冠以退标识,退市整理股票进入风险警示板交易。退市整理期的交易期限为十五个交易日。退市整理期间,公司股票原则上不停牌。公司股票于退市整理期届满的次一交易日摘牌,公司股票终止上市。

*ST腾邦从机票分销业务起家,通过航线运营切入旅游市场,并逐渐将业务板块扩展至国际货运、互联网金融等领域。

2019年8月份,*ST腾邦债务危机爆发。由于2020年度财务报告出具了无法表示意见的年审报告,2021年5月,*ST腾邦正式披星戴帽。同年12月,因公司涉嫌信息披露违法违规,中国证监会决定对公司立案。

今年4月5日,*ST腾邦发布了关于公司及相关当事人收到中国证券监督管理委员会深圳监管局《行政处罚事先告知书》的公告。经查明,腾邦国际涉嫌存在以下违法事实:一、未及时披露及未在定期报告中披露关联担保;二、未在定期报告中披露重大诉讼和仲裁;三、未及时披露及未在定期报告中披露控股股东非经营性资金占用。

公司表示,根据《行政处罚事先告知书》认定的情况,公司判断本次收到的《行政处罚事先告知书》涉及的信息披露违法违规行为未触及重大违法强制退市的情形。

退市常态化机制逐渐形成

近日,财报披露后,已有*ST长动、*ST中新、*ST东电、*ST拉夏、*ST绿庭等多家公司触及财务类退市情形,目前部分公司已进入退市整理期。

此外,*ST明科、*ST游久、*ST中房、*ST华讯、*ST邦讯、*ST金刚等多家上市公司的2021年度业绩预告均显示,存在触及财务类退市指标而被终止上市的可能。

目前距离年报披露的法定期限仅剩下最后三日,如公司因触及财务类指标被实施退市风险警示后,未在法定期限内披露最近一年年度报告,也将触及终止上市情形。

“A股常态化退市机制正在逐步形成。”海通证券首席分析师荀玉根表示,退市制度是注册制实施的重要配套制度,有助于保障注册制下市场生态能够实现优胜劣汰的自我净化,实现A股上市公司数量的动态平衡,缓解上市公司发行给市场带来的资金压力,也有助于优化资本市场的资源配置功能。

“过去A股退市制度不健全,退市指标设置不合理,退市流程漫长且低效,导致本应退市的公司无法有效出清,这些公司逐渐被边缘化而产生大量小市值公司,占用了宝贵的市场资源。近年来A股退市逐渐常态化,对财务造假等行为实行零容忍。*ST新亿等退市彰显了我国监管层对财务造假的零容忍态度,也反映了A股常态化退市机制正在逐步形成。”荀玉根指出。

(文章来源:证券时报)

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

东方财富网

东方财富网