【区块链技术】读懂当红 DeFi 聚合器 yearn 核心业务:机枪池、保险与信用委托

原文标题:《43 天 10000 倍的 YFI:它的核心业务告诉你 DeFi 的后半场应该怎么玩》

撰文:五火球教主

上篇介绍了 YFI 开创性的「多池」流动性挖矿,完成分发代币,以及价格发现的属性。 这个属性直接引发了后续诸多项目对这种方式的模仿以及追捧。比如 YFI+AMPL 模式的 YAM,YFI+Uniswap 模式的 Sushiswap,YFI+Curve 模式的 Swerve……后续可以预见,会有更多的知名项目,会被分叉,以 YFI 的形式分发代币,做出一种「更加公平和去中心」的社区版本……

然而这只是 YFI 的一半,YFI 的另一半,即他的核心业务,才是支撑其代币价格从 3 美金万倍攀升至 3 万美金的核心支柱,理解这些业务,你才能知道 DeFi 得到这个「后半场」,应该怎么玩。

最核心业务 - Valut (机枪池)

英文直译应该是叫保险库,不过国内大家都喜欢把它称作机枪池。

机枪池其实非常的形象生动,用户往里面投放弹药,机枪自动给你找收益最高的「靶子」去突突,且坚决执行挖提卖策略,毫不留情。

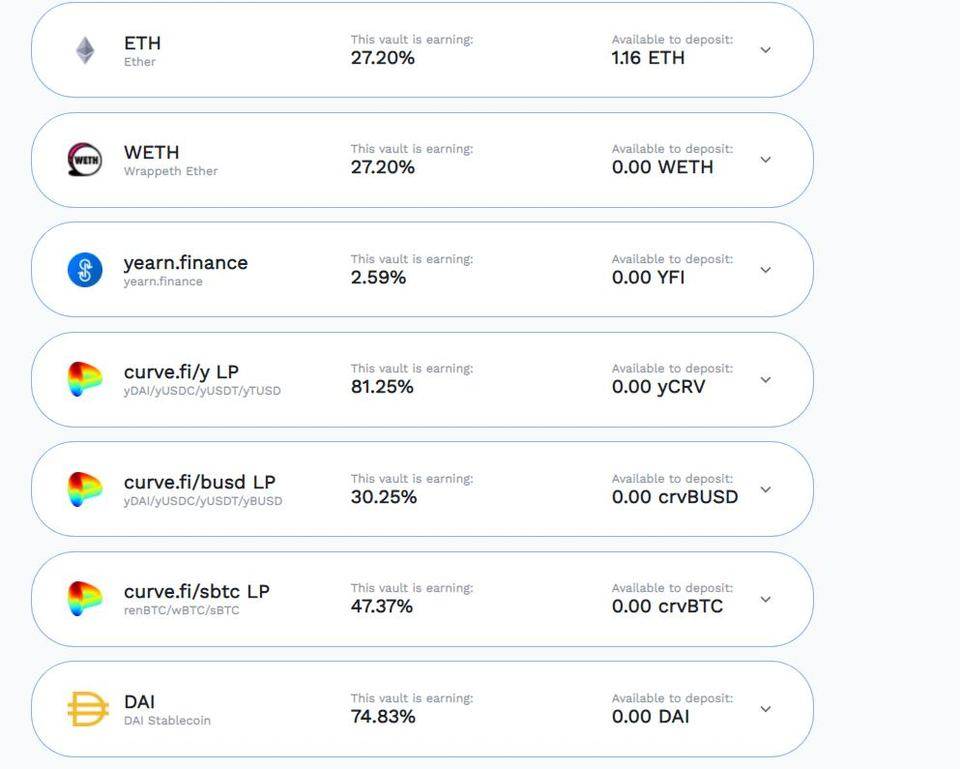

比如现在你去 Yearn.finance, 现在的机枪池就有下面十几个。(贴图只包含部分)

每个池告诉你要存放的币种,当前的平均年化收益等等,像是第一个池,就是直接存 ETH,第 4 个池,则是要提供去 Curve 做流动性的 LP 证明 Token……

那么机枪池如何盈利呢?简单来说,机枪池会有不同的策略风格(有些机枪池是混合策略),有的是给 Uniswap、Balancer、Curve 提供流动性,获得手续费分成,或是类似 CRV 这种代币奖励,有的是参与流动性挖矿,比如最早 YFII 分叉的时候,部署 YFII 的 1 池策略,资金去 YFII 那里挖 YFII 出来,然后挖提卖。

这里拿前不久刚刚引起轰动的 YETH 机枪池举个例子,你可能就明白了。

YETH 很简单,用户存 ETH 进去就行了,能够获得目前平均 27.2% 的年化收益,这可比存银行以及币圈许多 CEX 提供的理财产品吸引人多了。那么你的 ETH 进去之后,YFI 拿这些 ETH 都干了些什么,来赚到这 27.2% 的收益呢?

整个流程是这样的:

1.YFI 把这些 ETH 存入 Maker 获得稳定币 Dai;

2. 把这些 DAI 放到 yDAI 的池子里 (yearn.finance DAI 机枪池);

3.YDAI 池子的策略是——这些 DAI 提供给 curve.fi/y (Curve 的一个流动池),获得 Curve 的流动性证明 LP Token,继而获取 CRV 代币。

所以最简单直观的理解,你可以把 YFI 的机枪池,理解成一个区块链上的理财基金,你往里扔池子指定的「钱」(代币)就好,然后他会给你自动寻找最高收益的地儿给你赚钱。后续分叉的 YFII,YFV,YFlink 之类的各个「姨夫」系列,基本上也是在模仿 YFI 的这套机枪池策略,只不过分叉之后,各家有各家的不同池不同策略,就好像不同银行有不同银行的理财或是基金产品一样。

你可能会问下面三个问题:

1. 为什么我要用 YFI 的机枪池,这些操作我自己做不了么?

当然可以!对于高级玩家而言,所有 YFI 机枪池做的事情,他自己手动都可以完成。但是自己操作,有这么几个问题。

一是门槛过高,绝大多数玩家无法完成操作,机枪池完美解决了门槛问题;

二是自己操作,调用这些合约所花费的 Gas 费用往往极高——YETH 策略中的每一步,都牵扯 1-2 次的合约调用,每次费用在十几到几十美金不等,ETH 堵得时候上百美金也是常态。而机枪池大资金集中操作,相当于大家分摊了这些 Gas 费用,都能节省不少;

三是安全问题,许多新的流动性挖矿,无论是否恶意,代码有问题时对你存入的本金是个风险,机枪池部署的策略通常都是代码审计过的,基本确保本金无忧才会开策略池,安全性得到了极大提高。

2. 现在各大交易平台和钱包也都上了 DeFi 的流动性挖矿产品,年化也都不低,为什么还要用 YFI?

没错,现在许多 CEX 和钱包软件在看到 YFI 以及后续的各个姨夫系列之后,也都纷纷推出了自己的「机枪池」,操作甚至比 YFI 等机枪池更加简便,往往用户直接在里面存 USDT 即可。但有利有弊,YFI 的机枪池,所有操作和资金去向链上可见,完全透明。CEX 不可能做到这一点,再者 CEX 的年化收益,自己一定会抽成,至于抽多少,你肯定也没办法知道,YFI 等去中心化的机枪池,规则也是完全透明的。

3. 机枪池这么牛逼,跟 YFI 代币有什么关系?这不就是个治理代币么?

话是这么说,然而 YFI 机枪池是有收益的,对投资者收取的费用为本金的 0.5%,收益的 5%。收入直接发送到多签资金库。超过 50 万美元的部分以奖励形式定向并分配给在治理池中抵押的 YFI。

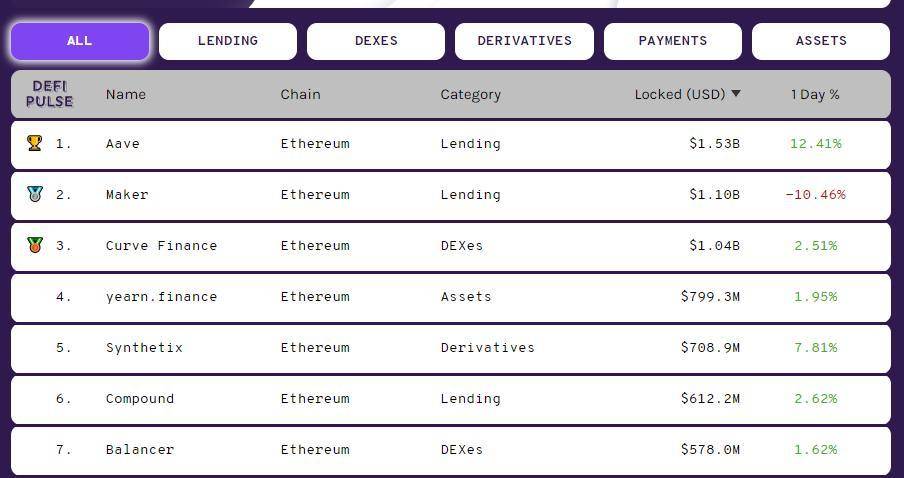

YFI 代币的价格,直接跟机枪池的收入挂钩,而机枪池的收入,直接与 TLV (Total Locker Valuo——总锁仓量)相关,今天的数据,所有 DeFi 项目里,YFI 的 TLV 稳居第 4,8 亿资产仅次于 Aave、Maker 与 Curve,已然超越 Compound,SNX 这种老牌 DeFi 项目。

理解了 YFI 的机枪池,你就理解了 YFI 的大半,然而 YFI 的业务拓展速度超乎想象,这也是为什么 YFI 价格和 TLV 远超各个分叉的姨夫系列,毕竟,Andre Cronje 只有一个,这个人,没办法被分叉……下面介绍下 YFI 的其他业务。

EARN & ZAPEarn 像是一个「放贷基金」,用户把各种稳定币或 wBTC 存入这里,智能合约会搜索和研究最佳协议到 Aave、Compound 和 dYdX 等 DeFi 协议中搜索最高的回报率,并借给该协议。

Zap 是精简的协议 ,可在不同的 DeFi 资产之间进行转换。可以简单理解为一个 YFI 般的 Uniswap,只不过交易对只有 YFI 里面的那几种资产,ZAP 就是来做那几种资产互换的(BUSD,DAI,usdt.curve.fi, y.curve.fi 等等)。

保险这可能是 YFI 下一阶段的一个重点项目,前段时间一直在测试,这几天正式上线了。

前段时间大火特火的 DeFi 项目里,NXM 一定算是一个。金融嘛,是个人都知道,除了借代,衍生品之外,最大的业务应该就是保险。而作为区块链上的金融——DeFi,在交易和借贷逐渐成型之后,人们的目光也终于投向了保险。

由于太过早期,NXM 保险几乎就是独苗,导致代币价格在大家意识到保险的重要性之后,一路突飞猛涨,然而 NXM 有那么一点「不区块链」的是,他有 KYC,还异常严格,代币 NXM 更是只有内部流通。目前所有交易平台上面的 WNXM,只是一个 NXM 的映射代币。

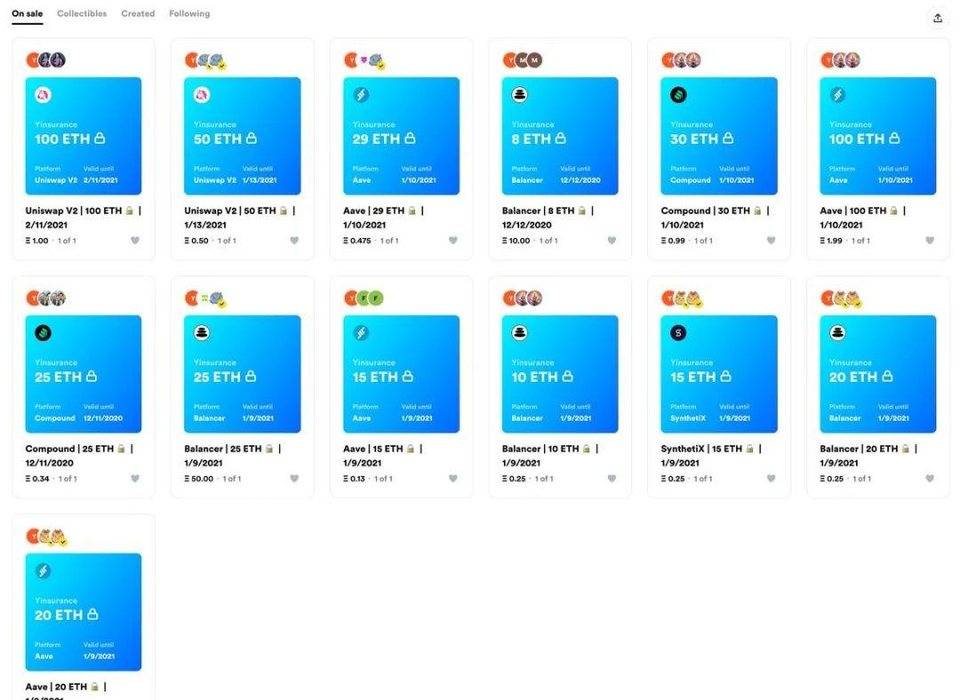

于是乎,无 KYC 版本的 Yinsurance 来了,包含三个核心组件——承保金库(Insurer Vaults),投保金库(Insured Vaults),理赔治理(Claim Governance),首批支持项目为 Aave、Balancer、Compound、Curve、Synthetix,以及 YFI。

具体保险规则篇幅关系在这里不做过多介绍了,有兴趣的朋友可以自行搜索,在这说一个 Yinsure 最令人拍案叫绝的,那就是——保单以 NFT 的形式被代币化!

这也就意味着,你在保险之后,可以转让,销售,你的 NFT 保单,还可以晚些时候再买回,甚至购买「一篮子保单」。

RARI 作为承载保险功能 NFT 代币的平台,这几天直接币价被拉上了天。

还有人说这会不会和 NXM 形成直接竞争关系?其实不然,Yinsure 的推出,反倒正好和 NXM 形成了互补,将来极有可能变成你中有我,我中有你的关系。传统金融圈,有个词叫做「互保」,说不定我们不久在区块链上就会看到。

信用委托,清算,VC……Yborrow 是一个信用委托服务,基于 Aave 构建,流动性提供者可以创建保险库(vault)并分配信用,借款人可以给出自己的信用额度。信用委托(Credit Delegration)支持跨智能合约,用户可以借入自己喜欢的资产,然后「委托」到 yVault 中进行收益耕作(farm yield)。

Yliquidate 是一个针对 YFI 产品的清算工具,可以使用闪电贷来自动清算,不过这个相当高级的工具,不是针对用户的产品,没有清算经验,还是不要使用。

VC - 这个并不存在。但很多人推测,在不久的将来,YFI 要是出了一个 yVCVault,用来资助 DeFi 领域里面最好或是最有潜力的一些项目,他们将对此毫不感到意外。毕竟 YFI 本质是一个 DAO,只要有人提案,大家投票通过,开发也做得出来,这东西就会有。所以哪天你要是看到了 yVCVault,或者什么更加天马行空的创意,也别觉得不可思议。

DeFi 的下半场DeFi 的上半场,其实从去年便开始了,只是在今年掀起大幕,迎来高潮。

这个上半场,以交易和借代为主,Uniswap,AAVE,无疑是上半场最为耀眼的两颗明珠。

而 YFI,可以说是一己之力把 DeFi,推进到了下半场。

在下半场,流动性,治理,聚合,游戏化,将会是几个经常出现的关键字。

当前爆火的流动性挖矿;对 YFI 治理和机枪池资金聚合模式的诸多仿盘——现在还有关于治理代币的聚合项目了,很有意思,为了避免广告嫌疑,就不说名字了;新的一批 DeFi 项目有些开始把代币分发的过程做成游戏任务类似的过程,就连 YFI 的创始人 Andre Cronje 这两天也在推特提出 Gamefi 概念,说未来 DeFi 货币政策或将更游戏化,用户的资金将成为 DeFi 游戏使用的装备。同时,到目前为止行业仍是「围绕交易的 TraDeFi」,未来或将进入偏向游戏化的 Gamefi。只能说,DeFi 的下半场,对于投资者的要求,越来越高了,无论是时间,还是知识储备。当年公链的上半场,你可能懂个 PoW,DPoS,TPS 这些基本概念就行,现在公链下半场,你得懂通道,侧链,Rollup,平行链,分片,跨链,各种层出不穷的新共识机制……

同样,DeFi 上半场,你知道 DEX,去中心化交易,借代就差不多。下半场,你得懂流动性,AMM 公式,衍生品设计,稳定币设计,清算,聚合……再加上公链下半场的知识结合起来,因为许多新的 DeFi 产品,即将在 ETH 的 Layer2 上,或是说波卡,Solana 这种新的公链上推出……

总之,当前的区块链 DeFi 世界,既需要你懂区块链,还需要你懂金融。

这可能是一个认知变现,最为快速和迅捷的地方了。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

来源:白话区块链

来源:白话区块链